Por José Carlos Prado

A días de que se concrete la fusión entre las aerolíneas LAN y TAM, comienzan a surgir una serie de interrogantes sobre el futuro de la nueva compañía. Si bien las expectativas sobre la operación son positivas, también se debe tomar en cuenta que la industria aérea no lo ha pasado muy bien en el último tiempo.

Combustibles más caros han reducido el margen de su negocio, lo que ha obligado a un proceso de consolidación de muchas compañías a nivel mundial.

Bajo este escenario, una de las consecuencias más inmediatas tras la fusión es que el nivel de endeudamiento de la nueva Latam será más alto. Según explica Cristián Jadue, analista senior de Santander GBM, los datos de la deuda financiera neta a 2011 para LAN es de 6,5 veces el resultado operacional, indicador que luego de la fusión alcanzará las 7,7 veces.

Pero, por otro lado, agrega el experto, “gran parte de las sinergias se reflejaran en ahorro de costos y mayores poderes negociadores con lo que lograrán incrementar la caja y disminuir la deuda neta de la compañía”. Al respecto, ambas aerolíneas revisaron al alza sus sinergias para dejarlas entre los US$ 600 millones y US$ 700 millones.

De acuerdo a las estimaciones de Santander GBM, aunque en el corto plazo Latam se verá negativamente afectada en los ratios de endeudamiento por los costos de la fusión, en el mediano y largo plazo las sinergias disminuirán el leverage.

Para 2012 proyectan que la relación deuda neta versus patrimonio quedará en 1,54 veces, cayendo hacia 2014 a las 1,46 veces.

Esto no afectaría ningún covenant, ya que ni LAN ni TAM mantienen este tipo de obligaciones asociadas a endeudamiento.

Mayores ganancias

De acuerdo la información financiera proforma enviada por la compañía a la SEC de Estados Unidos, el negocio combinado con cifras al cierre del año pasado hubiese registrado ganancias por casi US$ 125 millones. LAN con beneficios por poco más de US$ 320 millones y TAM con pérdidas por cerca de US$ 167 millones.

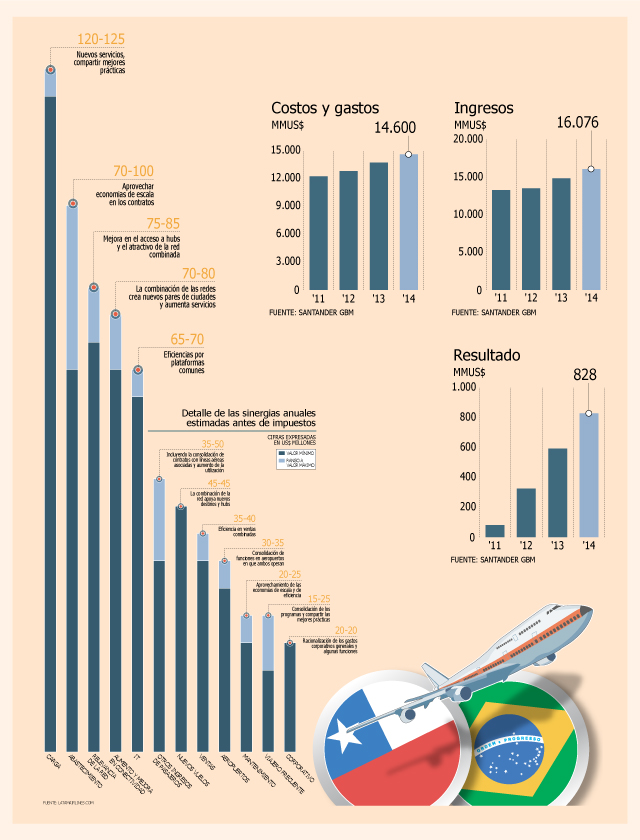

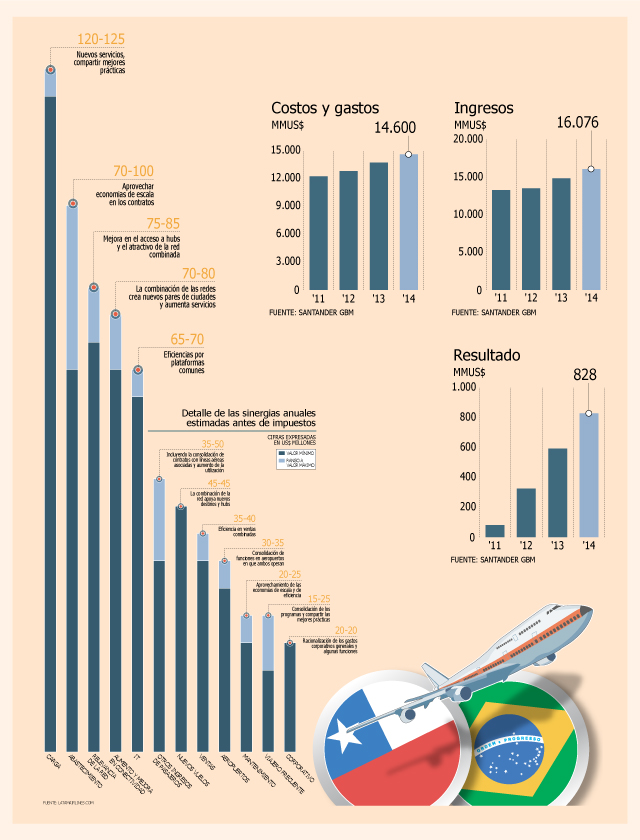

Ahora, según las estimaciones hechas por Santander GBM este año Latam tendría ganancias por US$ 324 millones, en 2013 por US$ 592 millones y US$ 828 millones en 2014.

Los ingresos, en tanto, pasarían de los US$ 13.525 millones este año a los

US$ 16.076 millones en 2014, lo que significaría una variación positiva de 18,9%.

Los costos y gastos, por su parte, anotarían un incremento de 14% en mismo lapso, pasando de US$ 12.803 millones a los US$ 14.600 millones

Una de las posibilidades ciertas es que la compañía pierda el rating de investment grade de la clasificadora de riesgo Fitch. Ante ello, fuentes explican que han venido trabajando desde hace un tiempo y que, de suceder, tendría un efecto de mayores costos de financiamiento, ya que está directamente relacionado con los bonos.

Las sinergias que explican la fusión

Con relación a las sinergias, Luis Felipe Galleguillos, del departamento de Estudios Security, explica cuáles son las principales potencialidades de ambas compañías al momento de fusionarse.

“LAN destaca particularmente por la optimización en el negocio de carga, utilizando un mix entre su flota carguera y la holgura de tonelaje que poseen los aviones de pasajeros. Esta estrategia podría ser replicada en TAM, aumentando la eficiencia de la empresa brasileña”.

Asimismo, indica que “la fusión aprovecharía las redes existentes de pasajeros, aumentando los destinos, las conexiones y los vuelos, dada la baja superposición de rutas entre ambas compañías”, explicó.

La estimación de la propia empresa proyecta que a partir del cuarto año las principales sinergias anuales antes de impuestos serán entre

US$225 millones y US$260 millones por incremento de ingresos derivados de la combinación de la red de destinos y nuevos vuelos; y entre US$120 millones y US$125 millones por el aumento de ingresos atribuibles a nuevos servicios e intercambio de mejores prácticas en el negocio de carga.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok